Компания открылась, но продаж пока нет, сделок тоже. «Можно не думать о сдаче отчетов в налоговую», – ошибочно считают многие предприниматели. Давайте разберемся, какие отчеты и когда сдают нулевые компании и ИП, и нужно ли вообще сдавать нулевую отчетность.

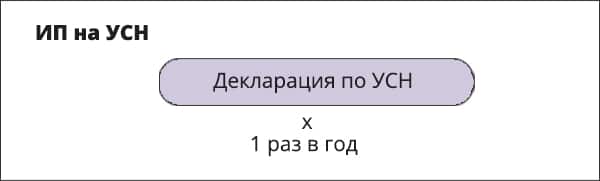

Нулевая отчетность ИП на УСН

В плане отчетности ИП на упрощенной системе налогообложения все просто – отчетность нужно сдавать раз в год. Декларацию по УСН нужно подать до 30 апреля следующего за истекшим периодом года. С 2023 года срок изменится – до 25 апреля следующего за истекшим периодом года.

Например, после окончания 2022 года у вас будет время с 1 января по 25 апреля 2023 года, чтобы подать нулевую отчетность за 2022 год.

Декларация ИП на УСН подается на бумаге или в электронном виде.

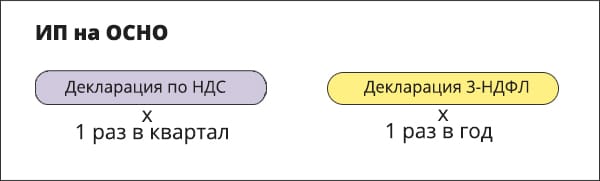

Нулевая отчетность ИП на ОСНО

Если ИП на общей системе налогообложения, то нулевая отчетность сдаётся уже каждый квартал:

- Декларация по НДС (налогу на добавленную стоимость). Декларация НДС сдается каждый квартал до 25 числа месяца, следующего за кварталом. Если движений по расчетному счету нет, то можно подать ЕУД (единую упрощенную декларацию). ЕУД можно сдать на бумаге. Срок сдачи – до 20 числа, следующего за кварталом. Если активность есть, то нужно обязательно подавать Декларацию НДС и только в электронном виде через оператора ЭДО.

- Декларация 3-НДФЛ. Срок сдачи – до 30 апреля следующего за отчетным года. С 2023 года – до 25 апреля следующего за отчетным года.

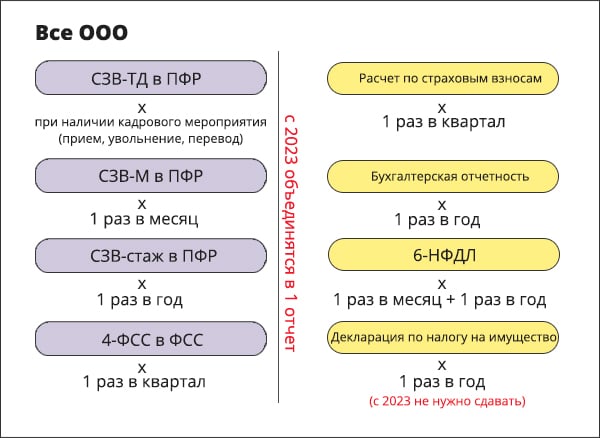

Нулевая отчетность ООО

У ООО отчетности больше, чем у ИП.

Вне зависимости от системы налогообложения (УСН или ОСНО) организация должна подавать:

Отчетность в фонды (ПФР и ФСС):

- Отчетность в Пенсионный фонд по форме СЗВ-ТД (сведения о трудовой деятельности зарегистрированного лица). Сдается только при наличии кадровых мероприятий: прием, перевод, увольнение. Это самый первый отчет, который сдает компания, так как первое кадровое мероприятие – прием директора.

При приёме на работу или увольнении срок для подачи СЗВ-ТД — следующий день после оформления приказа.

При кадровом переводе срок сдачи длится до 15 числа следующего месяца, в котором произошло мероприятие.

- Отчетность в Пенсионный фонд по форме СЗВ-М (сведения о застрахованных лицах). В отчетности отражаются сведения о сотрудниках компании. Если сотрудников нет, единственным представителем компании является директор. Срок сдачи установлен до 15 числа следующего за отчетным месяца.

- СЗВ-СТАЖ –ещё одна отчётность в Пенсионный фонд. Сдается раз в год до 1 марта следующего за истекшим года. В отчетности отражается период работы сотрудников в компании.

- 4-ФСС – квартальная отчетность в ФСС (Фонд социального страхования). В отчетности отражается расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование. Сдать нулевую отчетность ООО нужно в электронном виде до 25 числа следующего за отчетным кварталом месяца, на бумаге – до 20 числа.

С 2023 года отчеты СЗВ-ТД, СЗВ-М, СЗВ-СТАЖ, 4-ФСС объединят в общий документ. Изменение связано с объединением Пенсионного фонда и ФСС в Социальный Фонд России (СФР).

Срок подачи новой отчетности – до 25 числа месяца, следующего за отчетным кварталом.

Сведения о приеме и увольнении будут сдаваться по-прежнему не позднее следующего дня. Кадровые переводы – до 15 числа следующего месяца.

Отчетность в налоговую:

- Расчет по страховым взносам – документ, который подается в налоговую ежеквартально до 30 числа месяца, следующего за отчетным кварталом. С 2023 года срок сдачи изменится – до 25 числа месяца, следующего за отчетным кварталом.

- Бухгалтерская отчетность (Бухгалтерский баланс, отчет о финансовых результатах и другие приложения к балансу). В отчетности отражаются финансовые показатели организации за год. Даже если не было сделок и продаж, но были движения по расчетному счету, в Балансе правильнее отразить следующие показатели: все движения по расчетному счету, закрывающие документы, взнос и оплату уставного капитала.

Баланс сдается в налоговую раз год до 31 марта после истекшего года. С 2023 года срок сдачи остается без изменения – до 31 марта после прошедшего года. Бухгалтерскую отчетность можно сдавать только в электронном виде.

- 6-НДФЛ и нулевая отчетность. До сих пор идут споры о необходимости подачи этой формы отчетности, если она нулевая. Но на практике налоговая все-таки требует в обязательном порядке подачу нулевой отчетности 6-НДФЛ. Срок сдачи до 31 числа месяца, следующего за отчетным кварталом. Годовая отчетность – до 1 марта следующего за отчетным года. С 2023 срок сдачи – до 25 числа месяца после отчетного квартала. Годовой отчет нужно будет сдавать до 25 февраля следующего за отчетным года.

- Декларацию по налогу на имущество с 2023 сдавать не нужно. Отменяются декларации по налогу на имущество для российских организаций в отношении объектов, налоговая база по которым определяется как их кадастровая стоимость.

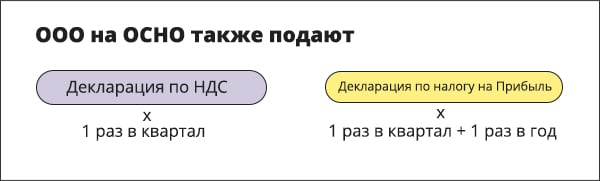

Нулевая отчетность для ООО на ОСНО

Компаниям на Общей системе нужно подавать также:

- Декларацию по НДС. Также, как и для ИП декларация подается каждый квартал до 25 числа месяца следующего за кварталом. Декларация НДС сдается только онлайн.

Если движений по расчетному счету нет, вместо НДС можно сдать ЕУД (единая упрощенная декларация). ЕУД можно сдать на бумаге, срок – сдачи до 20 числа месяца, следующего за кварталом.

- Налоговую декларацию по налогу на Прибыль.Срок сдачи – до 28 числа месяца, следующего за истекшим кварталом. Годовая отчетность сдается до 28 апреля. С 2023 срок сдачи – до 25 числа месяца, следующего за истекшим кварталом, за год – до 25 апреля.

Нулевая отчетность ООО на УСН

Компании на УСН вместо Декларации по НДС и Декларации по налогу на прибыль подают одну форму отчетности – Декларацию УСН. Сдается в налоговую раз в год до 31 марта после истекшего года. С 2023 года – до 25 марта.

Нулевая отчётность для некоммерческих организаций (НКО)

Отчетность для НКО такая же, как и для ООО. Только дополнительно нужно ещё сдать отчетность в Минюст. В отчетности отражается информация о деятельности, составе руководящих органов, расходовании денежных средств.

Срок сдачи отчетности в Минюст – до 15 апреля следующего за истекшим года. Отправить отчетность можно на бумаге или на сайте Минюста.

Декларация по налогу на Прибыль для НКО на ОСНО, не ведущих деятельность, сдается раз в год по упрощенной форме.

Нулевая отчетность для ИП на патенте

По общему правилу ИП на Патенте сдавать какую-либо отчетность не нужно. Но это правило действует только в том случае, если предприниматель подал заявление о переходе на ПСН при регистрации ИП, а срок действия патента ни разу не прерывался.

Но если ИП совмещает два режима (Патент и УСН или Патент и ОСНО), то нужно сдать отчетность: либо декларации по НДС и 3-НДФЛ, либо декларацию УСН.

Более того, если ИП приобрел Патент за неполный год, например, с 1 февраля, то декларации тоже нужно подавать.

Самозанятые и нулевая отчетность

Еще нулевую отчетность не сдают самозанятые граждане и самозанятые ИП. Они в целом освобождены от сдачи отчетности.

Однако, необходимо учитывать, что ИП, перешедший в самозанятые не с начала года, должен будет отчитаться в налоговую по тому режиму (УСН или ОСНО), на котором он ранее работал.

Сроки предоставления отчетности:

Для декларации УСН – 25 число месяца, следующего за месяцем перехода в самозанятые.

Для ОСНО – 3-НДФЛ и декларацию по НДС необходимо подать в течение 5 рабочих дней с даты перехода в самозанятые.

Что будет если не сдавать нулевую отчетность

Если отчетность не сдавать, то налоговая может заблокировать расчетный счёт компании.

Если в течение года не сдавать отчетность, налоговая может принудительно ликвидировать компанию (статья 21.1 ФЗ от 8 августа 2001 г. № 129-ФЗ). После исключения компании из ЕГРЮЛ директор не сможет заново зарегистрировать компанию в течение трех лет. Более того, даже по истечении трех лет информация остается в реестре, и при проверке компании клиенты и заказчики могут узнать об этом.

Если отчетность не сдавалась, а компания решила ликвидироваться, то без подачи отчетности за несданные периоды компанию не ликвидируют. Тогда придется сдавать отчетность за истекшие периоды, а значит и платить штрафы.

За каждый несвоевременно сданный отчет предусмотрены штрафы от 200 до 1 000 руб. За квартал штрафы составят примерно 4 500-6 500 руб.

Нулевая отчетность самостоятельно: как сдать самому

Чтобы сдать нулевой расчет в электронном виде, нужно выпустить ЭЦП в налоговой. Данная услуга предоставляется бесплатно.

После получения ЭЦП компании или ИП нужно оформить подключение к электронной сдаче отчетности через оператора ЭДО.

Подготовить и сдать нулевую отчетность – это не такой сложный процесс, как думают многие. Но формы отчетности периодически меняются, поэтому можно упустить момент и сдать отчетность в неверной форме. Налоговая не примет такую отчетность и приравняет к несданной. Государственный орган попросит пересдать отчетность, но произойдет это уже после окончания срока, а значит будет штраф.

При заполнении бланка отчетности понадобятся реквизиты компании: название компании, ИНН, КПП, ОГРН или ОГРНИП, юридический адрес, ОКТМО, ОКПО, основной ОКВЭД, регистрационный номер ФСС, ПФР, код налогового органа.

Также необходимо будет заполнить данные директора компании: СНИЛС, ИНН, паспортные данные, телефон, почта.

Вывод

Теперь становится понятно, что сдача нулевой отчетности – это обязанность компании и ИП. За непредоставление отчетности предусмотрены штрафы и другие неприятные последствия.

Поэтому перед регистрацией компании или ИП будущим директорам и предпринимателям советуем предварительно получить сведения о сроках сдачи первых отчетов и правилах заполнения нулевой отчетности.

Со стоимостью подготовки нулевой отчетности в нашей компании можно ознакомиться на сайте.